Lo sconto fiscale per gli stranieri che trasferiscono la residenza in Italia è uno dei fattori che in questi ultimi anni sta spingendo sempre più cittadini stranieri facoltosi verso investimenti nell’immobiliare di lusso nel Belpaese. La tendenza è evidenziata dall’ultimo Wealth Report di Knight Frank, lo studio globale che prende in esame gli investimenti degli “Ultra high net worth individual” (Uhnw), individui con patrimoni superiori ai 30 milioni di dollari.

Secondo il report di Knight Frank l’investimento sull’immobiliare residenziale rappresenta circa un terzo dei patrimoni dei cosiddetti Uhnw, e l’Italia si conferma tra le mete predilette, prescelta da parte di investitori stranieri, americani e tedeschi in testa.

Attratti non solo dal desiderio di migliorare la qualità della propria vita, potendo godere di un clima mite e approfittare di ampi spazi esterni, una grande spinta all’investimento in Italia è data dalle vantaggiose condizioni fiscali garantite dalla nuova misura fiscale.

La pandemia ha dato nuova forza al mercato immobiliare che, in poco tempo, ha visto una crescita degli investimenti di quasi il 50% rispetto a tre anni fa, da parte di stranieri facoltosi che scelgono, sempre con maggior frequenza, di acquistare immobili residenziali di lusso in Italia.

Flat Tax in Italy: come funziona

La Flat Tax permette il pagamento di una tassa di 100.000 euro, indipendentemente dal reddito, da versare in unica soluzione e valida per 15 anni, applicabile anche ai familiari, tenuti a versare un forfait da 25mila euro.

Le ultime disposizioni della Corte dei Conti relative al 2021, in riferimento alla legge del 2016 voluta dal Governo Renzi, regolano le condizioni fiscali di chi trasferisce la residenza in Italia e che può, quindi, usufruire di una tassazione agevolata. Il provvedimento era stato proposto con l’intenzione di portare in Italia investitori stranieri, particolarmente pensato per arginare gli effetti negativi della Brexit, per garantire la circolazione di capitali.

La volontà di base è stata quella di creare condizioni favorevoli per chi gode di alti redditi prodotti all’estero, e che vuole trasferire la propria residenza in Italia.

Entrando nel dettaglio: la Flat tax chiede, per i guadagni maturati all’estero, un’imposta forfettaria pari a 100.000 euro a prescindere dal reddito generato nel paese di origine. Per quanto riguarda gli utili prodotti in Italia, la tassazione in percentuale persiste ma con una base imponibile inferiore, più o meno scontata in base alla regione scelta per la nuova residenza, ma che si aggira intorno al 30%.

Cosa fare per godere della Flat Tax?

Il regime fiscale prevede una particolare gestione delle tasse in Italia per stranieri che dipendono dalla dichiarazione dei redditi relativa al periodo d’imposta in cui si risulta residenti in Italia. È, quindi, buona norma richiedere un’istanza di ruling all’Amministrazione finanziaria italiana per essere certi dell’applicabilità di questo nuovo regime.

Cosa deve contenere l’istanza?

- dati anagrafici, codice fiscale (se già assegnato) e indirizzo di residenza in Italia

- condizione di non residente in Italia per un periodo di tempo pari ad almeno 9 periodi d'imposta nei 10 precedenti.

- giurisdizione o giurisdizioni di ultima residenza fiscale prima della richiesta

- Stati o territori esteri per i quali il soggetto intende esercitare la facoltà di non avvalersi dell'imposta sostitutiva;

- sussistenza degli elementi necessari per la verifica delle condizioni di accesso al regime di imposta sostitutiva sui redditi prodotti all'estero, mediante la compilazione di un'apposita check list predisposta dall'Agenzia delle Entrate e la presentazione della relativa documentazione.

Italian taxes for expats: i benefici per l’acquisto di una prima casa

Le agevolazioni che garantiscono dei benefici riguardano l’acquisto della prima casa, per cui, in Italia, non si può risultare proprietari di un’altra abitazione su territorio nazionale. Il regime di tassazione italiano per stranieri [Italian taxes for expats] stabilisce che nel caso di un acquirente straniero, non è necessario che la residenza corrisponda all’indirizzo della casa acquistata in Italia, in quanto non è obbligatorio avere la residenza su territorio nazionale ma si può vivere e lavorare stabilmente altrove.

Un ulteriore elemento di discrimine riguarda le modalità di acquisto dell’immobile: se la compravendita deriva da un privato, l’acquirente deve versare un’imposta di registro pari al 2%, a differenza di un atto che coinvolge un’azienda soggetta a IVA, per cui l’imposta sul valore aggiunto sarà pari al 4%.

Imposta sul reddito: the “Workers relocating to Italy” scheme.

Il cosiddetto “Workers relocating to Italy scheme” permette ai lavoratori stranieri di godere di aliquote più basse su redditi da lavoro dipendente o autonomo. In base al Income tax in Italy, gli espatriati devono dichiarare solo il 30% dei loro profitti, per 5 anni. Tale provvedimento varia su base regionale, tanto che in alcune regioni italiane come Abruzzo, Molise, Campania, Puglia, Basilicata, Calabria, Sardegna o Sicilia la base imponibile è pari al 10%.

Anche per chi decide di passare la pensione in Italia è previsto un versamento pari al 7% su redditi esteri, a patto che il trasferimento avvenga in comuni con almeno 20.000 abitanti.

Italy tax rate: cosa devono sapere i cittadini americani

I cittadini americani in Italia sono soggetti a un doppio sistema di tassazione, secondo due regimi fiscali diversi. Prima di tutto, per definire l' Italy tax rate è necessario presentare una dichiarazione dei redditi annuale, atto dovuto a prescindere il luogo di residenza sia in Italia o negli Stati Uniti.

Una volta assunta la residenza in Italia, i cittadini statunitensi possono essere soggetti anche alla giurisdizione italiana.

Chi è residente in Italia è soggetto a una tassazione su reddito globale, quindi su tutte le forme di reddito, anche quello maturato all’estero. Per i non residenti, invece, la tassazione riguarda solo il reddito maturato in Italia, derivante da lavoro o investimenti.

Ne risulta che, per chi non vive in maniera permanente, o non ha trascorso più di 183 giorni in Italia nell’arco di un anno, non vengono considerati residenti a fini fiscali, anche se potrebbero comunque soggetti a una dichiarazione dei redditi relativa al guadagno generato nel paese, come, per esempio, potrebbe essere il possesso di un immobile, che prevede un’aliquota di imposta dello 0,5% sulla prima casa e dello 0,86% sulla seconda.

Per essere considerati residenti a fini fiscali e poter beneficiare dell’ Italy tax rate, il cittadino Usa deve iscriversi all’anagrafe del Comune dove intende risiedere e avere la residenza oppure il domicilio in Italia, condizione che presuppone di aver definito un luogo di interesse economico e sociale.

Va detto che tra Italia e Stati Uniti vige un trattato fiscale che permette ai cittadini statunitensi di godere di diversi benefici fiscali, escludendo alcuni tipi di reddito dalla tassazione, ed evitando che chi lavora in entrambi i paesi sia sottoposto a doppio regime fiscale.

Cosa prevede il regime fiscale italiano for expats dopo la Brexit

Fino al 2020, i rapporti di residenza di cittadini UK su territorio italiano erano regolati da uno specifico decreto legislativo che stabiliva la possibilità di richiedere un attestato di residenza permanente per tutti coloro che avessero raggiunto i 5 anni di residenza in Italia. La Italian taxes for expats after Brexit prevede condizioni diverse da quando i cittadini inglesi risultano formalmente extraeuropei.

Dal 1° gennaio 2021, per tutti i cittadini britannici già residenti in Italia al 30 dicembre 2020 è possibile richiedere un documento regolatore dall’Accordo di recesso tra Regno Unito e Unione Europea. Questo vademecum, che deve essere richiesto presso la Questura di residenza, permette di godere dei diritti riconosciuti dall’Accordo stesso, per sé e per i propri famigliari, ossia un documento di soggiorno in formato elettronico.

Tale documento rimane valido per 5 anni, 10 se già si godeva del “soggiorno permanente" di cui abbiamo parlato sopra, che si ottiene mantenendo il soggiorno in Italia per un periodo continuativo di 5 anni, compreso il tempo precedente e successivo al 31 dicembre 2020.

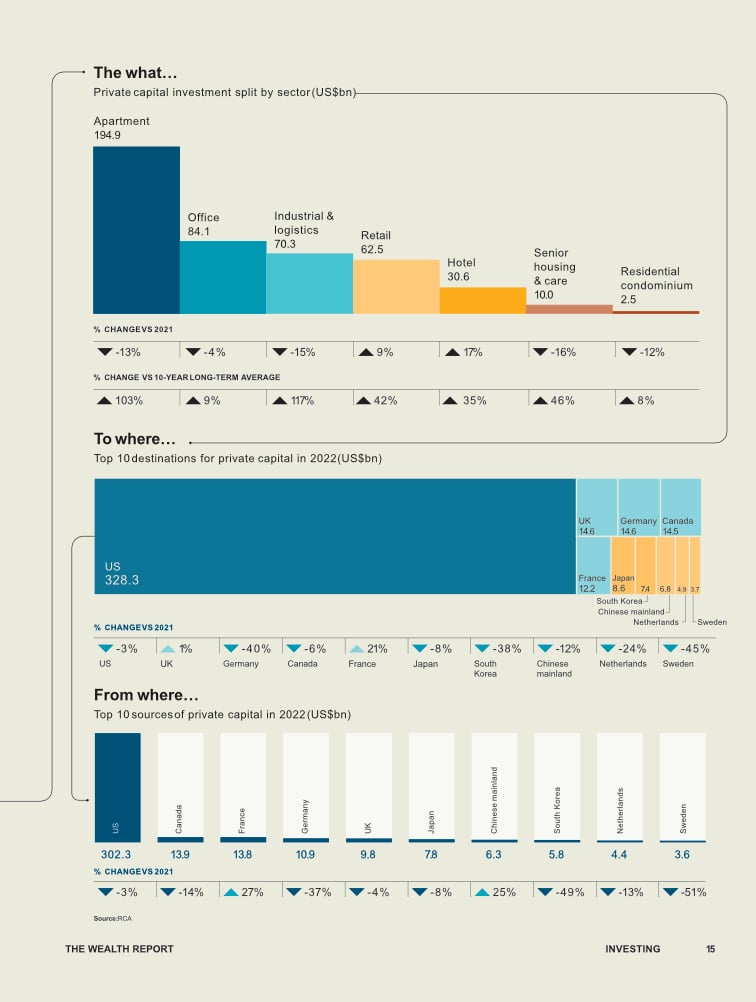

Il report di Knight Frank sull’andamento del mercato italiano

Le analisi di mercato condotte da Knight Frank confermano la tendenza del mercaro immobiliare italiano in costante crescita: le agevolazioni fiscali, con la Flat tax in testa, che hanno spinto un numero sempre maggiore di acquirenti stranieri verso l’Italia, ha fatto in modo che la prospettiva di vendita del mercato italiano passasse da prime a superprime. I dati lasciano pensare che entro il 2026 saranno circa 20.000 gli ultra ricchi che dai loro paesi di origine decideranno di vivere in Italia.

Rispetto all’anno precedente, il 2021 ha visto un aumento del 30% sulle richieste di casa in Toscana, regione che ha calamitato il 66% delle richieste totali in Italia.

Il Chianti e la zona di Firenze, che ha registrato un aumento del 37% del numero dei non residenti, sono le aree che hanno riscosso maggior interesse nel 2021, per un totale del 31% delle domande di immobili, seguite da Lucca, Pisa e Bolgheri, per un totale del 24%.

Il prezzo medio degli immobili proposti da Knight Frank si aggira intorno a 3.7 milioni di euro, in aumento dell’8% rispetto al 2020: stabile e significativamente più basso rispetto alla media è il prezzo degli immobili su Lucca e Pisa, che si aggira sul 1.7 milione.

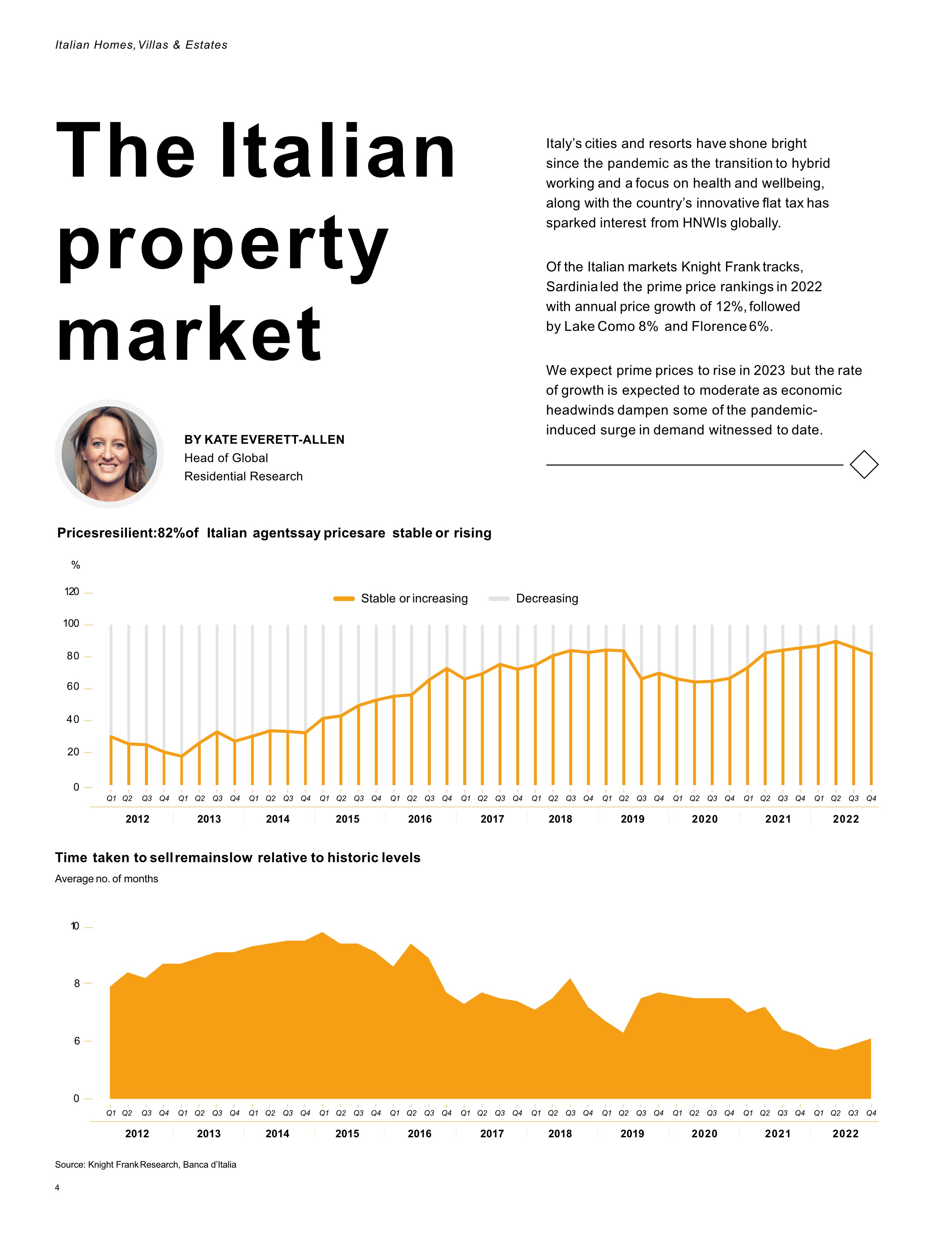

Relativamente all’Italia nel 2022, la variazione media dei prezzi rispetto ai principali mercati residenziali si aggira sul 6,5%, superando la media globale del 5,2%, così come la percentuale di vendite al di sopra del prezzo richiesto supera l’11%.

I dati statistici portano a immaginare che i prezzi di prima scelta continueranno ad aumentare nel corso del 2023, ma il tasso di crescita dovrebbe moderarsi come naturale conseguenza della diminuzione della domanda di immobili indotta dalla pandemia.

Alla luce delle analisi condotte si può, quindi, affermare che l’Italia si trova al terzo posto del mercato immobiliare per proprietà di alta qualità, subito dopo la Francia e la Spagna.

Località toscane come Firenze, Siena, Pisa e Lucca coprono posizioni di medio-alto livello nella classifica delle città predilette da investitori stranieri in base a parametri accessibilità, trovandosi in posizioni geografiche che favoriscono gli spostamenti data anche la vicinanza con importanti aeroporti internazionali, qualità della vita, interessi di natura culturale, storica e artistica.

Vuoi ricevere aggiornamenti sul mercato degli immobili di lusso in Toscana?

Compila il form per iscriverti alla nostra newsletter e restare aggiornato sulle proprietà in vendita e sulle principali novità del settore.